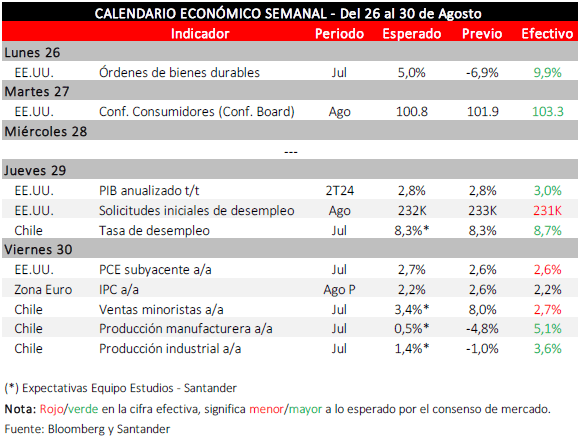

Al cierre de agosto, los índices accionarios reflejan un renovado optimismo. En particular en la Zona Euro alcanzaron nuevos máximos tras conocerse la cifra preliminar del IPC de agosto (2,2% a/a vs. 2,6% previo), que confirmó una desaceleración a niveles más cercanos a la meta de 2%. Lo anterior, refuerza las expectativas de un recorte de 25 pb de la tasa de referencia por parte del Banco Central Europeo en la reunión de septiembre y la posibilidad de uno adicional al cierre del año.

A su vez, los datos de actividad en EE.UU. terminaron de diluir el pánico generado hace algunas semanas. La segunda revisión del PIB correspondiente al 2T24 se ajustó al alza (3% t/t anualizado vs. 2,8% previo) -liderado por el consumo (2,9% vs. 2,2% esperado)-, mientras que las órdenes de bienes durables de julio resultaron por sobre lo previsto (9,9% vs. 5% esperado). A ello se sumaron cifras que moderaron el temor a un enfriamiento acelerado del mercado laboral (subsidios de desempleo: 231 mil vs. 232 mil esperado). Por último, al cierre de este informe se conoció el registro inflacionario ligado al consumo de julio (PCE core: 2,6% a/a vs. 2,7% esperado), que en su medida subyacente se mantuvo estable por segunda vez consecutiva y levemente por debajo de lo anticipado por el mercado, respaldando con ello el recorte esperado por parte de la Fed el próximo 18 de septiembre.

En este contexto, el dólar global se fortaleció y la volatilidad ha seguido contenida. Las tasas de largo plazo en las economías desarrolladas han tendido a subir en el margen (+7pb en promedio). Por su parte, los precios de las materias primas exhibieron movimientos mixtos, con un aumento agregado liderado por los productos agrícolas (+2%) y en menor medida, los energéticos (+1%). En contraste, los metales han retrocedido (-2%), con el cobre tratando de mantenerse cerca de US$ 4,2 la libra.

A nivel local, el tipo de cambio ha respondido a la apreciación global del dólar y la caída del cobre con una leve depreciación, ubicándose al cierre de este informe por sobre $ 911. En tanto, la bolsa local se ha mantenido virtualmente estable. A diferencia del escenario externo, las tasas benchmark locales exhibieron movimientos disímiles (BCP10: -5 pb a 5,6%; BCU10: +7 pb a 2,4%), mientras la curva swap muestra caídas en casi todos los tramos (swap a 1 año: -5 pb), a la espera de la decisión del BCCh y la publicación del IPoM durante la próxima semana.

Sorpresa al alza en cifras sectoriales adelantan incremento del Imacec.

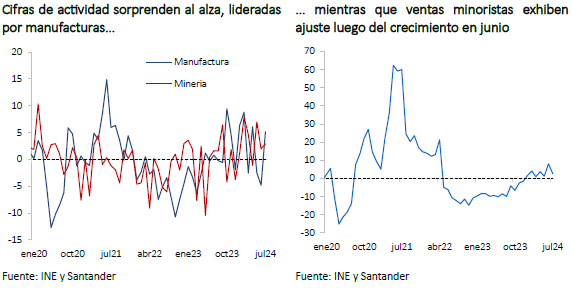

Un mayor dinamismo al anticipado registraron las cifras sectoriales de julio publicadas por el INE. En primer lugar, el fuerte avance de las manufacturas (5,1% a/a vs. Bloomberg: 0,5%; Santander: 0,5%) se explica por la mayor producción de alimentos (especialmente pescado), recuperándose del retroceso exhibido en junio. Con este avance la producción retoma los niveles observados a inicios de año, luego de cuatro meses consecutivos de caídas en términos desestacionalizados. Si bien esta expansión en el margen difícilmente pueda sostenerse durante agosto, las bajas bases de comparación beneficiarán el resultado anual.

La producción minera, en tanto, avanzó 2,9% a/a con un alza en el margen (0,4% m/m desestacionalizado) y beneficiada por la baja base de comparación. El incremento se da tanto por una mayor extracción de cobre como de la minería no metálica, principalmente litio.

Por su parte, el comercio minorista anotó un avance interanual (IACM: 2,7% a/a vs. Bloomberg: 2,8%; Santander 3,4%) ante la baja base de comparación, pero en el margen registró un ajuste (-3,0% m/m desestacionalizado), luego de la expansión en junio que estuvo impulsada por las ofertas del mes. Por otro lado, el comercio mayorista registró un importante avance interanual (5,8% a/a), impulsado principalmente por la venta de alimentos y enseres domésticos. De esta forma, el comercio en su totalidad se expandió 4,3% interanualmente.

Considerando lo anterior, anticipamos un crecimiento anual del Imacec de julio de 3,3%, el que reflejará un impulso desde los servicios por el efecto del adelantamiento de las vacaciones escolares en junio. Mercado laboral pierde fuerza

Mercado laboral pierde fuerza

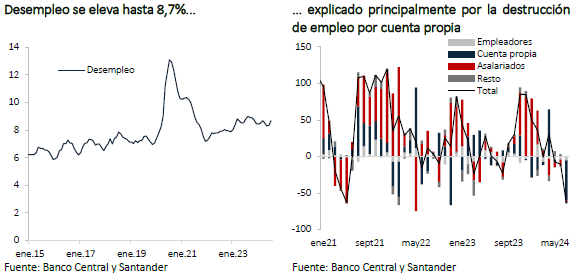

En el trimestre móvil terminado en julio se registró una destrucción de puestos de trabajo (-63.900) mayor a los patrones estacionales habituales -siendo la primera vez en casi un año- y una caída de la fuerza de trabajo (-32.600) que también fue negativa en términos desestacionalizados. Así, esta pérdida de empleo es la que explica el aumento en la tasa de desempleo que alcanza el 8,7% (8,3% previo).

Este deterioro es explicado principalmente por el de cuenta propia (-55.400), mientras que el asalariado retrocede (-1.500), pero en menor magnitud a lo esperado debido a efectos estacionales. El resultado del sector privado es el que determina este mejor desempeño. Lo anterior se condice con la mejora en el empleo formal, siendo el sector informal el que sufre un deterioro. Así, la tasa de ocupación informal retrocede hasta 27,6% (28,2% previo), manteniéndose por debajo de los niveles previos a la pandemia.

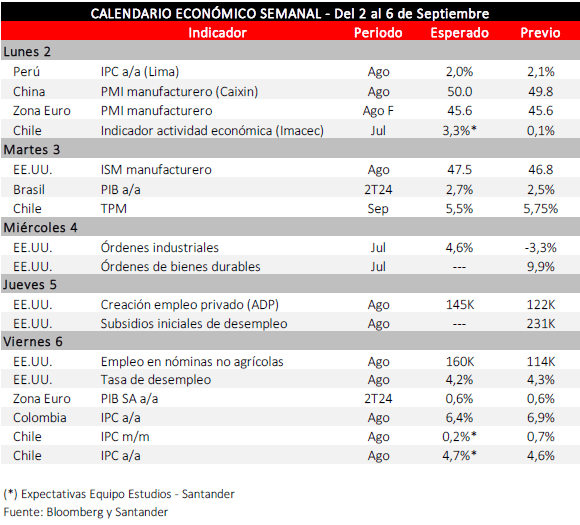

Lo que viene …

La próxima semana el Banco Central de Chile emitirá una serie de publicaciones, comenzando el lunes con el Imacec de julio, donde estimamos un crecimiento de 3,3% anual. El martes se realizará la Reunión de Política Monetaria, instancia en la que proyectamos un recorte de 25 pb, con la TPM llegando a 5,5%. El miércoles se publica el IPOM de septiembre, para el cual anticipamos que el Banco Central presentará un ajuste a la baja en su rango de crecimiento y al alza para la inflación. En tanto, el viernes el INE publicará el IPC de agosto, para el cual estimamos un alza de 0,2% m/m, subiendo a 4,7% (4,6% previo) la serie empalmada, mientras que la serie referencial del Banco Central ascendería a 4,5% (4,4% previo).